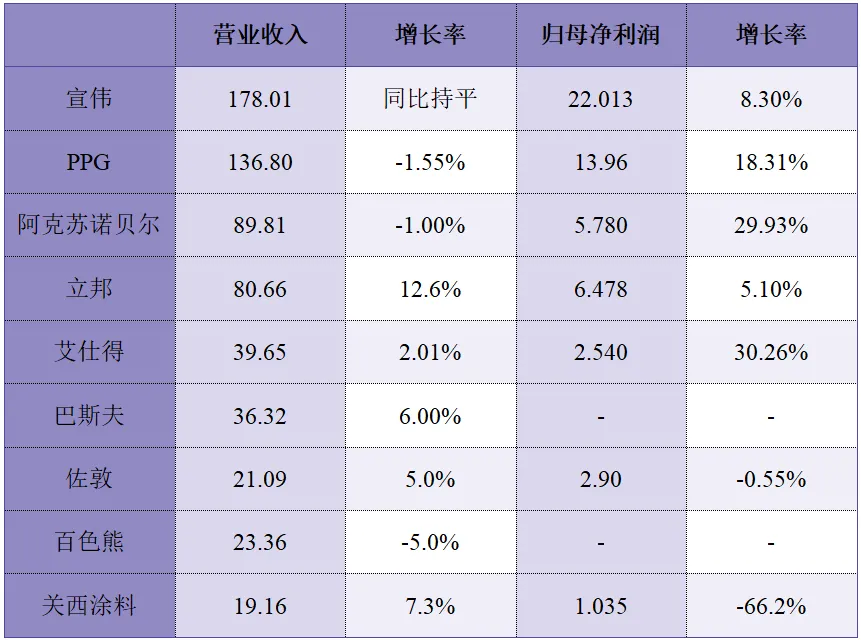

说可圈可点,一是虽然多数巨头们通过销售价格上涨等举措,但销售收入却表现有差异,PPG、阿克苏诺贝尔、百色熊收入下滑,而宣伟收入则基本持平,立邦、巴斯夫、艾仕得、佐敦、关西涂料则实现了增长;二是由于原材料价格平稳、成本控制、运营效率提升等举措,除佐敦、关西外,其他巨头们的净利润均实现了不同程度的增长。展望2024年,巨头们普遍持怎样的态度?

说明:1、由于马斯科装饰建筑产品部门涵盖了涂料以及照明业务,但主要以百色熊为主,因此本文中以百色熊代指马斯科的装饰建筑产品部门。2、佐敦为2024年1-8月的经营业绩数据。3、关西涂料为2025财年上半财年(2024年3月1日-2024年9月30日)经营业绩。

01

经营业绩有所分化

从财报来看,巨头们今年前三季度的经营业绩出现了分化。

根据财报,宣伟2024年前三季度实现合并净销售额178.013亿美元,与上年同期相比基本持平;净利润为22.013亿美元,同比增长8.3%。根据季报显示,宣伟今年第三季度实现合并净销售额61.625亿美元,同比增长0.7%。净销售额增长主要是由于油漆商店集团的销售额增加以及2023年收购SIC Holding的影响。这些增长被消费品牌集团和高性能涂料集团的销售额下降以及不利的外币折算部分抵消。

PPG今年前三季度实现净销售额为136.80亿美元,同比下降1.55%。归母净利润为13.96亿美元,同比增长18.31%。其中,PPG第三季度净销售额为46亿美元,同比下降1%,原因是外币折算和业务剥离。有机销售额与去年第三季度相比持平。总销售价格同比持平,因为高性能涂料部门的结构性价格上涨被工业涂料部门某些基于指数的客户合同价格的下降所抵消。整体销售额与去年第三季度持平。高性能涂料部门的销量增长了2%,全球工业生产的挑战日益大,限制了工业涂料部门的需求。

阿克苏诺贝尔2024财年前三季度销售额为80.92亿欧元,同比下降1%;价格/组合推动增长1%,不利货币对销售额的影响下降了3%。归母净利润为5.21亿欧元,同比增长29.93%。该公司表示,由于销量的增长和价格/组合的上升,前三季度有机销售增长了2%,销售收入下降了1%。高性能涂料部门的销量增长了2%,而装饰涂料部门的销量则持平。高性能涂料部门销量的增长是由粉末涂料的中个位数增长和中国大多数涂料业务的强劲增长推动的。装饰涂料销量持平,SESA地区销量上升被中国需求疲软所抵消。装饰涂料EMEA和LATAM地区均为持平。

根据财报,立邦涂料2024年前三季度实现销售收入12227.74亿日元(约合80.66亿美元),同比增长12.6%,主要得益于立时集团在包括中国在内的主要市场的销量增加以及日元贬值。营业利润1417.58亿日元,同比增长7.7%,这得益于收入增长和产品价格上涨带来的毛利率改善。税前利润1356.59亿日元,同比增长6.8%;归母净利润982.03亿日元,同比增长5.1%。

巴斯夫涂料部门2023年前三季度实现销售额为32.72亿欧元,同比增长6%,该部门利润增长主要得益于价格和销量相关的利润增长。其中第三季度销售额为11.02亿欧元,同比减少1.2%,其中销量增长2%,价格上涨6.1%,不利汇率导致下降9.3%,组合减少0.2%。涂料部门在所有业务领域提高了价格,而销量在表面处理和汽车OEM涂料业务中尤其增加。

艾仕得2024年前三季度实现净销售额为39.65亿美元,同比增长2.01%,包括汇率波动的抵消影响。净销售额增长是由于销量增长1.8%,包括2023年10月完成的Andr é Koch收购的贡献,以及来自CoverFlexx的0.5%的贡献,部分由移动涂料部门推动的被较低平均售价和0.2%的产品组合所抵消。前三季度经营利润为5.19亿美元,同比增长21.83%;归母净利润为2.54亿美元,同比增长30.26%。

根据财报,佐敦2024年前八个月实现营业收入为225.73亿挪威克朗,同比增长5%,主要由于土耳其里拉和埃及镑相对于挪威克朗疲软而产生的负面货币换算影响经调整后,基本销售额增长了8%。积极的潜在销售发展是由所有部门和地区的销售增长推动的,以在中东和东北亚表现强劲的船舶和防护涂料为首。

佐敦今年前八个月营业利润为48.65亿挪威克朗,同比增长2%;税前利润为42.09亿挪威克朗,同比下降3%;净利润为31.08亿挪威克朗,同比下降0.55%。利润的改善是由销售的增长和毛利率的上升推动的,这主要是由于保费销售的增加和积极的组合效应。虽然盈利能力保持在一个强劲的水平,但由于运营成本的增加,EBITA利润率从T2 2023年的24%下降到T2 2024年的21%。

根据财报,关西涂料2025财年中期实现销售额为2940.57亿日元(约合19.16亿美元),同比增长7.3%;营业利润为263.36亿日元,同比增长2.3%,尽管固定费用有所增加,但通过降低成本等努力改善了利润;经营利润为259.96亿日元,同比下降19.0%;归母净利润为156.85亿日元,同比下降66.2%,部分原因是上年计入的一次性特别利润的影响消失。

近日,亚洲涂料(Asian Paints)公布了截至2024年9月30日的季度财务报告。集团2025财年第二季度的合并净销售额为80.03亿卢比(9.48亿美元),同比下降5.3%。PBDIT(未计折旧、利息、税项、其他收入和特殊项目前的利润)下降27.8%至12.395亿卢比(1.470亿美元)。有券商认为,在时隔近17年之后,该公司2025财年的盈利可能会出现环比下降。

02

今年经营业绩有着怎样的预期?

宣伟总裁兼首席执行官Heidi G. Petz表示:“在仍然严峻的宏观经济环境下,我们的战略继续是为客户提供差异化的解决方案,使他们更有生产力和利润。我们相信,我们所做的增长和效率投资将使我们能够继续跑赢市场。我们的团队专注、坚定、经验丰富,我们将继续积极追求高于市场的增长,同时控制我们可以控制的东西。”

Petz表示,“我们维持此前的全年盈利指引,认识到目前的区间比进入第四季度的典型区间更广。这一范围包含了几个难以准确预测的变量,包括与飓风海伦和米尔顿的复苏相关的需求,以及工业客户延长假期停工的可能性。具体而言,我们预计2024年全年销售额将与2023年全年相比持平至低个位数百分比。我们继续指引2024年全年每股摊薄净收益为10.30美元至10.60美元。我们调整后的稀释后每股净收益指引仍为每股11.10美元至11.40美元,与2023年相比中点增长8.7%。”

PPG表示,展望未来,预计墨西哥的需求将会强劲,欧洲的消费者信心将会不温不火。在第四季度,预计航空航天涂料将继续强劲,美洲和亚太地区的建筑涂料表现强劲,汽车修补漆的增长将高于行业价格。防护涂料产品销售管道保持稳定,随着全球基础设施活动的进展,需求将得到改善。交通解决方案预计将在未来几年从美国基础设施支出的增加中受益。该部门有机总销售额2024年第四季度预计将同比增长较低的个位数。

展望未来,预计第四季度全球工业生产仍将处于低位,亚太和拉美地区工业生产的改善将被欧洲和美国工业生产的低迷所抵消。汽车原始设备制造商(OEM)行业的建造率预计将在第四季度下降,但预计拉丁美洲和亚太地区的建造率将超过市场预期。在包装涂料方面,由于PPG采用了首选技术,最近赢得的客户有望在未来几个季度内改善同比状况。该业务部门有机销售总额2024年第四季度预计将同比下降中等个位数百分比。

PPG指出,在2024年第四季度,我们预计将受益于PPG在墨西哥、中国和印度的战略地位。我们的航空航天涂料、美洲和亚太地区的建筑涂料以及包装涂料业务的强劲增长将支撑第四季度的业绩,而汽车OEM和工业生产的下降预计将限制有机增长。我们维持了2024年全年的预期,预计每股收益将处于8.15美元至8.30美元区间的低端。该公司预计2024年全年有机销售总额预计同比持平。

根据当前的市场状况和固定汇率,阿克苏诺贝尔预计2024年调整后的EBITDA将约为15亿欧元。在中期,阿克苏诺贝尔的目标是扩大盈利能力,实现调整后的EBITDA利润率,达到超过16%的投资回报率,达到16%和19%。该公司的目标是到2024年底将其杠杆率降至净债务的2.7倍/EBITDA,中期为约2倍,同时仍致力于保持强劲的投资级信用评级。

立邦涂料预计2024年全年销售收入16000亿日元(约合107.1亿美元),同比增长10.9%;营业利润1840亿日元,同比增长9.0%;税前利润1740亿日元,同比增长7.7%;归母净利润1240亿日元,同比增长4.7%。该公司预计今年第四季度销售收入和营业利润均同比增长15%左右,主要是由于通过彻底控制原材料费用率和销售管理费用,预计将维持和改善利润率;原材料市场预计相对稳定。

佐敦表示,整体前景仍然乐观,公司预计今年剩余时间的销售将继续增长和良好的盈利能力。然而,由于去年几个月的比较异常强劲,同比增长率预计将较低。2024年,原材料价格迄今保持相对稳定,预计未来几个月也将保持稳定。这将继续支撑今年剩余时间的稳定毛利率。然而,竞标新合同的价格竞争加剧,加上几个市场运营费用的通胀压力,预计将影响未来的毛利率和盈利能力。

展望未来,尽管全球前景持续存在不确定性,但由于其强劲的商业模式和地理范围,佐敦仍对未来的增长处于有利地位。同时,佐敦将给予成本控制额外的关注。此外,该公司还将继续监测地缘政治形势。佐敦表示,“佐敦在世界各地都在运作,我们在许多市场面临着严重的紧张局势和不确定性。我们对持续盈利增长处于有利准备地位,但预计速度将比过去更慢。”该公司的长期增长战略和投资计划保持不变。